发布日期:2024-11-19 01:56 点击次数:165

专题:中信证券2025年本钱市集年会九游会J9·(china)官方网站-真人游戏第一品牌

炒股就看金麒麟分析师研报,泰斗,专科,实时,全面,助您挖掘后劲主题契机!

文|秦培景 裘翔 杨帆 明明 崔嵘 于翔

远处 杨家骥 李世豪 玛西高娃 刘春彤

周成华 王希明 彭阳 磋议东谈主:徐广鸿

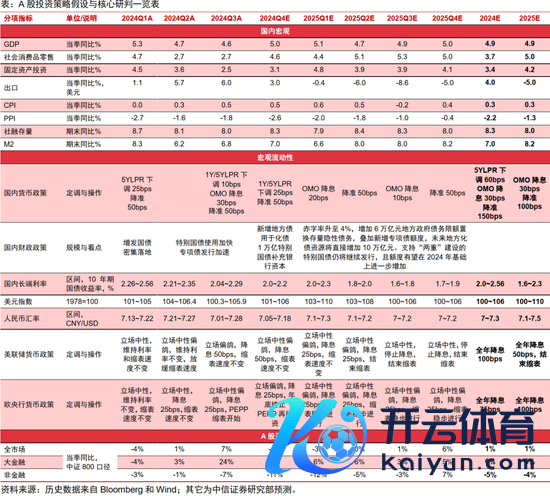

咱们在2024年6月的《A股市集2024年下半年投资策略—理睬大拐点》中提到,跟着外部、战略、价钱三类信号徐徐考据,2024年下半年A股市集将迎来年度级别上升行情的最先;2024年9月,A股在战略转向驱动下预期大逆转,插足了向行情大拐点过渡的阶段。

瞻望2025年,A股现时正站在年度级别马拉松行情的起跑线上,中枢城市房价企稳和社会融资增速回升将成为发令枪,国内的信用周期、宏不雅价钱、A股盈利齐将迎来周期上行的新最先,A股的投融资生态、投资者生态、居品生态也站上了全新的最先;个东谈主投资者和机构投资者资金长途入场将是行情的主驱动,ETF将成为遑急的配置用具,市集立场主导将由个东谈主投资者徐徐切换至机构投资者,在马拉松行情中,绩优成长、内需消耗、并购重组将成为三条遑急赛谈。

起先,从上至下分析,财政化债加码落地,地产战略落地起效,匡助处所政府与企业如释重任,地产将分批分区止跌回稳,撬动新一轮信用周期上行,2025年下半年,物价也有望和睦回升,A股将迎来新一轮盈利上行周期的最先。

其次,投融资生态方面,跟着本钱市集“1+N”战略框架愈加明晰,A股预期酬劳和投资环境不断改善;投资者生态方面,个东谈主投资者和机构投资者资金长途入场下,A股市集仍将防守较为寂静的资金净流入情景;居品生态方面,ETF将成为金钱端配置的遑急用具。

终末,择时与配置方面,9月以来的快速上升仅仅将来马拉松行情的预演,而中枢城市房价企稳和信用周期上行是年度马拉松行情的发令枪,提出顺心以下三条遑急赛谈:1)绩优成长:自主可控干线以实时期驱动的新兴产业;2)内需消耗:从必选消耗徐徐拓展至可选消耗;3)并购重组:聚焦传统产业整合和新质出产力发展两大标的。

▍掂量2025年A股将资历一轮年度级别上升行情。

咱们在报告《A股市集2024年下半年投资策略—理睬大拐点》(2024/6/4)中提到,跟着外部、战略、价钱三类信号徐徐考据,2024年下半年A股市集将迎来年度级别上升行情的最先。好意思元降息启动和好意思国大选落地后,外部信号也曾轩敞;而9月下旬以来,国内战略转向的强信号带来了预期的大逆转,市集拐点出现且短期快速上行;将来增量战略影响下,掂量价钱信号的拐点也将提前到来。如若说9月于今市集处于预期大逆转向行情大拐点的过渡阶段,那么现时A股也曾站上了年度级别马拉松行情的起跑线。

▍信用周期、宏不雅价钱、A股盈利在2025年齐将迎来周期上行的新最先。

1)信用周期:化债加码落地,匡助处所政府与企业如释重任,撬动新一轮信用周期上行。中央财政发力兜底地盘财政留传问题,中央政府擢升杠杆率,带动其它经济部门稳杠杆,是这轮战略的中枢念念路之一。最新走漏的化债缱绻浮现,除了一次性增多6万亿处所政府债务名额,分3年安排置换存量隐性债务外,再安排5年累计新增专项债额度4万亿用于债务偿还,另外,2029年及以后年度到期的棚户区纠正隐性债务2万亿,也仍按原合同偿还:详尽三项资金,累计处罚隐债12万亿。化债加码落地将裁汰处所政府偿本付息的资金压力,匡助激动其更好聚焦民生保障,以及加快企业欠款偿还,让这些有关主体如释重任,最终有望在2025年撬动有信心、有投资、有消耗的新一轮信用上行周期。在2025年,掂量社融存量同比增速将呈现“先上后下再牢固”形的走势,高点可能出当今年中,同比增速或将靠拢8.5%,全年同比增速可能在8.0%隔邻,而全年预算赤字率掂量将提高至4.0%的频年来最高值。

2)宏不雅价钱:战略落地起效,宇宙地产分批分区止跌回稳,下半年国内物价有望和睦回升。一方面,中信证券(维权)筹商部地产组判断,战略决心刚毅并分步落地下,房地产市集有望从一线城市运行分批分区域收场止跌回稳,掂量回购存量地盘、新增城中村纠正、强化白名单机制等成为战略重心标的。2025年上半年房地产销售量价信心将进一步提振,从二手房向新址、从一线城市向二线城市扩展;同期,专项债复旧商品房和地盘收储战略,以及降房贷利率战略渐渐落地奏效,掂量2025年下半年将迎来愈加全面的“止跌回稳”信号,全年一二手房成交金额比拟2024年略有增长。另一方面,跟着需求侧战略起效和信用周期重启,破立并举下供给侧结构持续优化,掂量2025年国内宏不雅债务-价钱的负轮回将被有用阻断,详尽磋议特朗普再次当选后对外需的影响,掂量2025年PPI同比负增长将冷静改善,下半年读数有望转正,中枢CPI朝上成立或仍面对压力,而GDP平减指数同比在资历了两年多负增长后,有望于来岁四季度首次转正。

3)A股盈利:信用与价钱成立,A股2025年下半年将迎来新一轮盈利上行周期。历史复盘浮现,广义财政延迟会率先体当今M2、工业增多值、财政支拨等观点的成立上。本轮战略加码的最先是化债,战略起效传导至价钱、信用和企业盈利需要时候,掂量2024Q4至2025Q1A股非金融板块(中证800口径,下同)盈利同比陆续磨底,营收、ROE延续下滑趋势,净利润分化进一步加重。社融增速依旧是很好的前瞻信号,其拐点最初盈利拐点3个季度傍边,掂量2025年下半年至2026年A股将开启新一轮盈利上行周期,非金融板块的ROE有望在杠杆率和金钱盘活率改善的驱动下企稳回升,其盈利同比增速也将逐季回升。掂量2025年A股盈利同比增速将从2024年的0.5%小幅上升至0.7%。

▍A股的投融资、投资者、居品生态在2025年也将站上全新的最先。

1)投融资生态:本钱市集“1+N”战略框架愈加明晰,A股预期酬劳和投资环境不断改善。起先,本轮战略中稳股市的遑急性光显擢升,以投资端改换为中枢的“1+N”战略框架不断明晰,这是重构A股腾达态的基础。其次,融资端光显收紧,2024年前10个月A股IPO和再融资金额仅为客岁同期的16%和28%,掂量2025年IPO节律保持牢固,数目在200家傍边,召募金额在1300亿元傍边。再次,监管层加大处罚力度,保护投资者正当职权,而市值料理疏浚厚爱稿有望落地,强化分成和增持回购力度,不断改善A股预期酬劳。终末,通过建立私募证券投资基金等样貌激动险资等中长久资金入市,饱读舞高质地的并购重组,引入互换便利(SFISF)和股票回购增持再贷款等新用具,中长久机构资金入市改善A股投资环境。

2)投资者生态:个东谈主投资者和机构投资者资金长途入场。咱们对2025年A股市集流动性的预测如下。①个东谈主投资者:淤积在银行的逾额储蓄不断活化下,个东谈主投资者依然是A股将来增量资金的主要开端。②新用具:新用具互换便利(SFISF)和股票回购增持再贷款掂量在2025年能为A股带来4000亿元傍边的增量资金。③险资:字据最新财报测算,险资总体A股仓位偏低,持仓领域比拟2019~2021年亦有差距,也有望成为2025年遑急的资金开端。④私募:字据对中信证券渠谈调研,样本活跃私募现时72.5%的仓位处于历史中位数水平以下,仍然具备较大加仓空间。⑤外资:国外配置型资金依然低配中国,咱们测算如若主动型资金对中国金钱的仓位能归附到往常10年最高点的一半,再加上被迫型资金入场,有望带来1000亿元傍边的增量资金。⑥公募:主动公募现时仓位不高,短期或向功绩基准靠拢,同期消化潜在的赎回压力,掂量在房价和融资信号明确后入场将更积极。详尽一、二级市集测算,个东谈主投资者和机构投资者资金长途入场,ETF为主要用具,2025年A股市集将防守较为寂静的资金净流入情景。

3)居品生态:各方共同聘任和品种日益丰富,ETF成为金钱端配置的遑急用具。在主动居品收益欠安的环境下,近两年出现了被迫居品替代主动居品的趋势。基金2024年三季报浮现,被迫指数基金持有A股市值在沿路公募中的占比达51%,史上首次超越了主动职权类基金。此外,ETF不仅是“类平准”资金托底市集时的聘任,亦然近期活跃资金参与行情的遑急用具,两者共同加快了被迫居品对主动居品的替代。现时A股行业ETF的领域占比达到25%,已成为市集参与者捕捉行业beta的遑急用具;同期,近期顺心度较高的新宽基ETF中证A500,其行业权重散布相对传统宽基ETF也愈加均匀。复盘历史,主动基金存在逾额收益的阶段与宏不雅经济基本面改善的阶段基本重合,将来跟着基本面转温柔新一轮产业趋势明晰,主动居品有望再行跑赢市集。

▍在马拉松行情中,绩优成长、内需消耗、并购重组将成为三条遑急赛谈。

1)恭候发令枪,中枢城市房价企稳和信用周期上行是遑急信号。一方面,房价企稳改善风险偏好,带动活跃资金稳步流入。房产是住户部门的权重金钱,亦然金融系统的遑急典质物,还相干到处所政府的现款流。个东谈主投资者和外资对房价信号愈加顺心,房地产在价钱端的“止跌回稳”是考据战略初期驱散的遑急观点,房价企稳亦然宏不雅预期企稳的中枢,伴跟着中枢一线城市房价企稳,活跃资金的长久风险偏好有望进一步擢升。另一方面,融资回暖化解基本面不对,机构投资者入场将愈加积极。公募、保障、产业等中长久资金更顺心基本面的拐点带来的长久正经酬劳,以新增社融累计增速回升为代表的信用周期拐点意味着新一轮需求延迟渐行渐近,磋议季节性,不错顺心来岁1~2月的新增社融数据。另外,9月底以来的行情分化以及ETF领域激增多快了机构重仓股的出清流程,绩优股的加快出清也给机构提供了更好的入场时机。

2)顺心绩优成长、内需消耗、并购重组三条遑急赛谈。

绩优成长:顺心预期强化的自主可控干线,以实时期驱动的新兴产业机遇。一是特朗普再次当选后,掂量好意思国将陆续对中国科技产业进行放胆,自主可控干线预期或将持续强化,提出重心顺心以半导体先进制程及开导、材料、零部件、信创为代表的中枢供应链与卡脖子才调。二是提出顺心发展新质出产力带来的产业升级投资机遇。现时以东谈主工智能、新一代信息时期、新材料、生物时期等为代表的科技创新正在驱动第四次工业改进的到来,在诸多时期驱动的新兴产业中,详尽磋议领域增速和产业阶段、笃定性、市集空间、A股参与度、贸易样子等身分后,提出重心顺心AI结尾、智能汽车、贸易航天三大领域。

内需消耗:不雅察战略落地后的效果,配置从必选消耗徐徐拓展至可选消耗。从大标的的国内战略可爱内需,到处所或部委实行种种消耗券、赞助,战略立场明确带动预期先行,内需消耗板块在估值、机构持仓双低的配景下,配置价值抬升笃定性高,行情持续性和上升起间取决于后续战略落地后的具体遵循。提出从本年年末到来岁年中,在消耗板块内的配置策略从攻守兼备渐渐递进到弹性品种:现时提出主要配置攻守兼备的消耗互联网、低估值高酬劳且谋略有望率先企稳的乳成品、人人餐饮等必需板块;而磋议预期先行带动的消耗配置需求,顺周期特征光显的餐饮供应链、酒类、东谈主力资源行状、旅舍等行业有望凸显弹性,提出徐徐增配。

并购重组:聚焦产业整合和新质出产力发展,顺心两大标的。战略积极饱读舞+产业高质地发展所需,并购重组知足当下政府、一级市集与二级市集的利益“最大条约数”,正迎来全新机遇。此轮并购重组并非仅仅短期的主题炒作,而是可持续的产业趋势,但也不会一蹴而就,提出投资者把捏两类契机:1)以产业链整合、作念大作念强为导向的产业内并购重组,重心顺心电子、医疗器械、汽车零部件等领域;2)以发展新质出产力、产业升级为导向的跨产业并购,重心顺心已公告“适度权变更”或实控东谈主有体外金钱的企业。

▍风险身分:

中好意思科技、贸易、金融领域摩擦加重;国内战略力度、实施效果或经济复苏不足预期;海表里宏不雅流动性超预期收紧;俄乌、中东地区突破进一步升级;我国房地产销售量价回稳不足预期。

新浪声明:此音讯系转载改过浪互助媒体,新浪网登载此文出于传递更多信息之观点,并不料味着赞同其不雅点或证据其描写。著述本色仅供参考,不组成投资提出。投资者据此操作,风险自担。

新浪声明:此音讯系转载改过浪互助媒体,新浪网登载此文出于传递更多信息之观点,并不料味着赞同其不雅点或证据其描写。著述本色仅供参考,不组成投资提出。投资者据此操作,风险自担。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

职守裁剪:韦子蓉 九游会J9·(china)官方网站-真人游戏第一品牌

Powered by 九游会J9·(china)官方网站-真人游戏第一品牌 @2013-2022 RSS地图 HTML地图